何ができるの?荒堀の自己紹介

初めまして!

ファイナンシャルプランナーの荒堀です。

こちらの記事では、私ができることと、簡単な私の自己紹介を書いています。

自己紹介

年齢:35歳

職業:保険屋

出身:大阪府東大阪市(花園ラグビー場の近く)

現住所:福岡県福岡市(PayPayドームの近く)

学歴:同志社大学商学部卒

趣味:読書・サウナ・投資・ボーリング(ハイスコア300)・スノーボード(住み込みしてました)

就職活動で3社内定を頂き、30歳時点で1番年収が高かかったING生命という会社に勤めることにしました。

こちらでは、代理店担当部門という部署に長くおり、税理士、証券会社、銀行、保険代理店などに保険の販売方法の教育や、税制などについてセミナー等をしておりました。

また顧客同行もしており、証券会社や税理士の顧客に一緒に伺い、コンサルティング提案をしておりました。

顧客にもっといい提案をしたいと思い、2019年に会社を退職して独立しました。

現在、

・法人・個人への保険販売(保険代理店支社長)

・法人・個人の有料コンサルティング

・大学受験向けの学習塾経営

・広告事業

など小さいながらいくつか事業をしております。

実際に事業を少ししているので、皆さんの気持ちも、少しでも理解できるように努力しております。

法人のお客様にできること

法人の財務コンサルティング

私は2018年に日本キャッシュフローコーチという税理士さんが多く受講する、財務コンサルタント養成塾の卒業生になります。

福岡3期生であり、会員番号438番です。

(FaceBookの写真が使われており、大学生の時の写真が…(笑))

https://www.jcfca.com/intro.html

もともと2015年頃から法人の財務でのアドバイスをできるようになりたいと思い、

MQ会計という有名な書籍の考え方を参考にオリジナルで法人社長にアドバイスをしていました。

具体的には、

・従業員を採用してもいいか(採算とれるか)

・利益を上げるのに単価と客数(リピート)のどちらを上げるべきか

・宣伝広告費にいくらまでかけていいか

上記のような質問にロジカルに数字を用いて回答できるようになりたく勉強していました。

2017年に知り合った税理士さんとMQ会計の話をしていたら、MQ会計をもとに作ったコンサルタント養成塾の日本キャッシュフローコーチの紹介をされ受講しました。

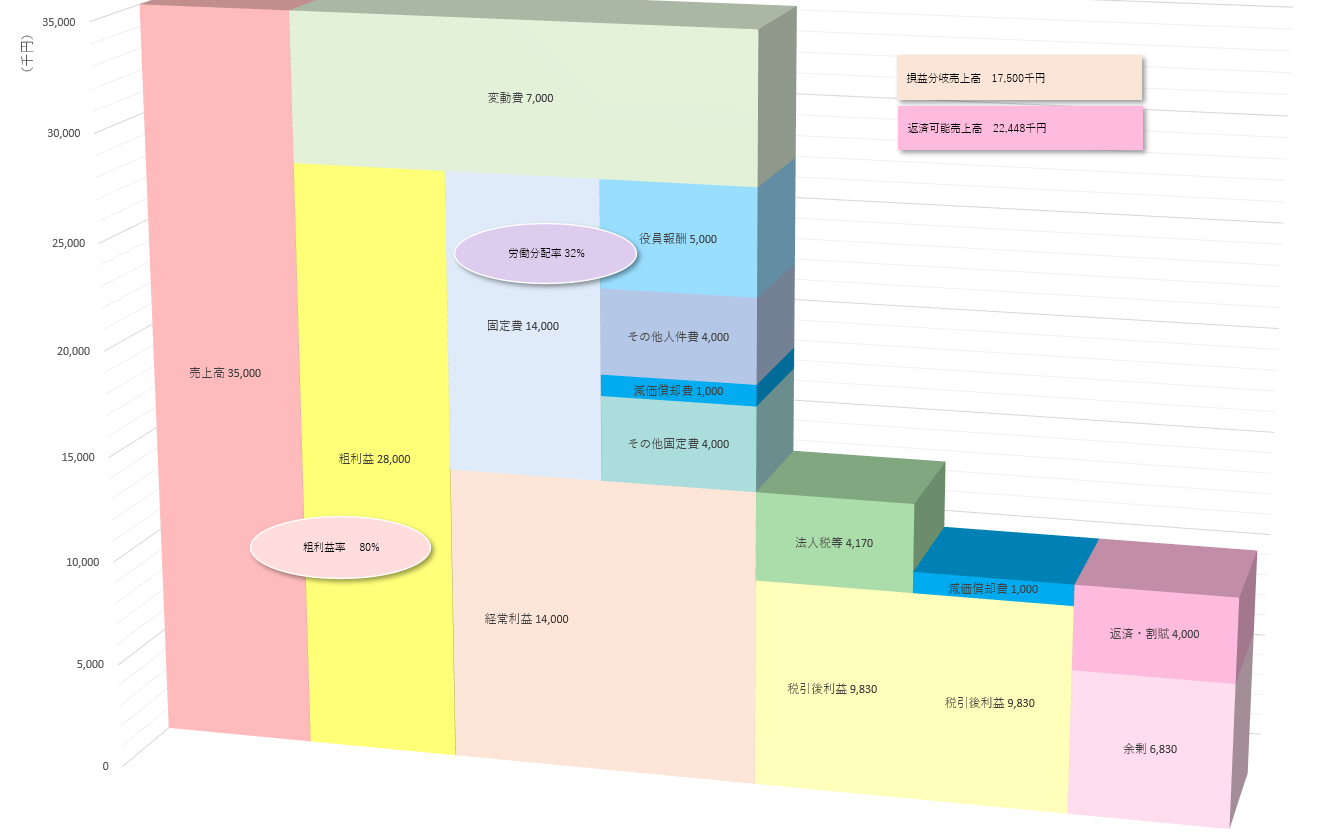

こういった資料を作成して経営判断のお手伝いをしています。普段はフリーハンドで書くことが多く、社長や役員、奥様にも作れるようになってもらうこともあります。

このような資料は作成しないこともありますが、私の頭の中には、常にこういったイメージ図のもと、お客様とコミュニケーションをとっています。

法人生命保険の見直し

この記事を見て頂いている方で、保険に加入していない人はあまりいないと思います。

基本的に保険というのは決算書を見てから提案するもので、決算書を見ずに保険を提案するのは、家計簿やライフプランを作らずに保険を提案するのと同義です。

要するに適当な提案になってしまいます。

1、連帯保証人になっている借り入れは本当に返済できるのか

2、保険料が高すぎて法人の資金繰りを圧迫していないか

この2つのどちらかにだいたいどこの法人も該当します。

1、連帯保証人になっている借り入れ返済できるのか

住宅ローンに団体信用生命保険つけますよね?

ほとんどの方は「はい」と回答されます。

理由は、家族に借金を残したくないからです。

では、法人の借り入れに団信つけていますか?という質問をするとほぼすべての方は、「No」と回答します。

理由はそんなものないと思っているからです。

実際には事業用団信はあります。

日本政策公庫から事業用融資を受けている方は時々団信ついている方がいます。

連帯保証人になると、社長が亡くなった場合は、その配偶者やお子さんが借入の返済をすることにもなります。

決算書から逆算した正しい保障金額を設定すべきなんですが、多くの保険屋さんは、法人の決算書が読めないので、だいたいの提案になっていることが多いです。

2、保険料が高すぎて法人の資金繰りを圧迫していないか

これも非常によく見かけます。

まだ設立から10年未満にも関わらず、退職金積立の保険や経費を作る保険ばかり加入している法人さんです。

創業すぐは企業の成長期です。

広告や人材獲得、社内の整備などで売り上げを増やしていくことにお金を投資するべきであり、自分の退職金のために限られたお金を使うべきではないと思います。

創業~まもなくの間は事業投資の方にお金を使い、売上・利益をしっかり上げてから、退職金を貯められたらいいと思います。

また法人の状況次第では退職金を受け取れないということもあります。

その際に困らないように個人での投資信託などの活用により、退職金などなくても、困らない環境を作りましょう。

保険料のために資金繰りが悪くなったり、未来への投資ができなくなっている企業には、掛け捨て保険への変更+既存契約の解約を勧めることが多いです。

保険料の大幅な節約ができ、事業投資への資金やキャッシュフローの改善のお役に立っています。

企業型確定拠出型年金の導入

法人では企業型確定拠出は導入できます。

企業版のiDeCoだと思ってもらえればと思います。

導入メリットは、

・役員自身の老後資金をしっかり貯められる

・従業員への福利厚生制度の充実

・役員・従業員の社会保険料(法人負担分も)節税

など多岐にわたります。

導入企業様にはzoomなどで従業員さんに投資説明会を実施して、多くの従業員さんに企業型確定拠出を始めてもらうきっかけを与えています。

実店舗のweb集客

私自身がSNSでの集客を少し得意としています。

また学習塾を経営しているため、

・Googleマイビジネス

・LINE公式アカウントの活用

・リスティング広告

・ビラ、ポスティング、折込

・セミナー集客

などについては、多少の知識があります。

特に、病院・歯科医の方(個人事業主を含む)でGoogleマイビジネスの登録をされていない方はぜひ相談してほしいです。

すぐに集客できるようになると思います。

節税の提案

残念ながら、私ではたいした提案はできません。

というより、結局儲かったら納税するのが1番コスパいいです。

無理な節税は結果的にお金が減るだけです。

しかし、「出張旅費」「役員社宅」などを使えば、法人・個人の節税や出費をかなり減らせます。

すごく大きな節税は世の中にないですが、ちょっとした節税であれば、お伝えできます。

まとめ

情けないですが、基本的に私は税理士でもないので、節税やコンサル部分で何十万円も報酬が頂ける付加価値は出せないと思っています。

一方で一定程度の知識等を仕入れているつもりなので、相談頂ければどうすべきかの方向性はお伝えできます。

1番喜んで頂くのは、保険の見直しが多いです。

こんなの誰でもできるのですが、複合的な知識があるので、よい提案ができているからだと思っています。

この記事を読んで頂き、私でお役に立てそうなことであれば、LINEの方から相談募集かけさせてもらいます。

またご相談頂ければと思います。

最後までお読み頂きまして、ありがとうございます。